Um dos temas que está em debate desde a eleição é a de mudanças no Imposto de Renda – Pessoa Física (IRPF).

Róber Iturriet Avila

Fonte: Sul 21

Data original da publicação: 15/02/2023

Um dos temas que está em debate desde a eleição é a de mudanças no Imposto de Renda – Pessoa Física (IRPF). A não correção pela inflação das faixas de tributação fez aumentar a contribuição dos indivíduos que não tiveram ganho real de renda nos últimos anos.

Na campanha presidencial, a chapa vencedora defendeu o estabelecimento de uma faixa de isenção de R$ 5 mil. Circulou também uma suposta proposta da chapa derrotada de acabar com as deduções gastas em educação e saúde privadas.

Analisar essas questões requer observação sobre as informações disponíveis. O primeiro ponto fundamental é ter ciência de que a tributação sobre o consumo de bens e serviços perfaz 50% da arrecadação do Estado, nas três esferas. Tais impostos oneram proporcionalmente mais os mais pobres, assim, caso deseje-se reduzir a desigualdade no Brasil, é preciso diminuir a tributação sobre consumo ao passo em que haja aumento de tributos sobre renda e patrimônio.

Os dados mais recentes de IRPF são de 2020. Uma pessoa física que recebeu mais de R$ 2.379,98 mensais no ano de 2020 declarou imposto de renda, assim como aquelas que possuíam patrimônio acima de R$ 300.000,00. Nesse mesmo ano, 31,63 milhões de pessoas declararam Imposto de Renda no Brasil. Esse contingente representava 15% da população brasileira total e 16,85% da população acima de 18 anos. Contudo, apenas 12,6% dos brasileiros pagaram IRPF em 2020. De outro lado, as pessoas com rendimentos acima de R$ 5 mil mensais perfazem aproximadamente 7,2 milhões de indivíduos.

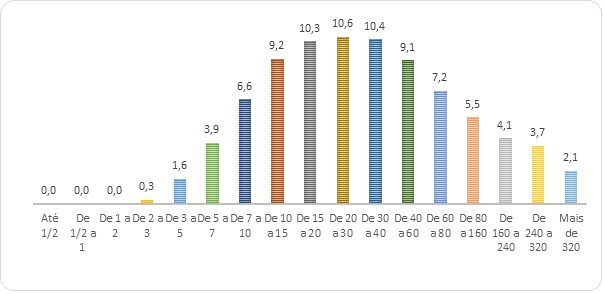

Uma das conhecidas distorções é a isenção na distribuição de lucros e dividendos, o que faz com que os indivíduos mais ricos paguem menos IRPF. Assim, tributar rendimentos do capital é ponto básico de uma reforma. O Gráfico 1 explicita essa regressividade tributária presente no IRPF brasileiro. A exemplo da discrepância do IRPF, indivíduos que recebem mais de 320 salários mínimos, equivalendo a R$332.480,00 em 2020, pagavam alíquotas efetivas médias de 2,1%, menos do que os indivíduos que recebem rendas de 5 a 7 salários mínimos e (R$5.195,00 e R$ 7,273,00) que pagam alíquotas efetivas médias de 3,9%.

Gráfico 1 – Alíquota efetiva média de IRPF por faixa de salário-mínimo, Brasil, 2020 (%)

Assim, uma certa “classe média”, que é assalariada, paga mais IRPF do que os grupos que obtém rendimentos do capital, o que traz certa razão a seus reclamos, sobretudo ao tempo em que não houve correção da tabela.

A receita fiscal do IRPF em 2020 foi de R$ 205,56 bilhões. Estima-se que uma faixa de isenção de R$ 5 mil reduziria a arrecadação em aproximadamente R$ 120 bilhões, ou seja, 60% da arrecadação atual. Note-se, entretanto, que uma correção neste patamar reduz a base tributária a todos, não apenas à classe média. Já uma tributação linear em 15% sobre os rendimentos de lucros e dividendos aumentaria a arrecadação em aproximadamente R$ 104,3 bilhões (+50,9%), incapaz de recompor toda a perda com a correção.

Neste sentido, a correção a tal patamar, mesmo que reduza a regressividade na arrecadação de IRPF, na medida em que cobraria impostos sobre lucros, reduziria a arrecadação geral do IRPF, o que é o caminho inverso ao desejável para ampliar a progressividade tributária, na medida em que não sobra margem para reduzir impostos sobre o consumo, que onera os mais pobres. Cabe notar, que quando falamos “pobres”, não tratamos da classe média brasileira, que paga IRPF e recebe R$ 3 mil mensais. Falamos basicamente das pessoas que ganham R$ 1.300,00 mensais ou R$ 500,00 mensais. Essas são as que mais precisam ser desoneradas, sobretudo a faixa dos 10% mais pobre, que é a que mais paga imposto em proporção a renda no Brasil.

No Brasil e no mundo, o sentido do imposto de renda é o de cobrar impostos dos mais ricos para financiar serviços públicos aos mais pobres, ou seja, por óbvio, redistribuir renda. Ainda que no Brasil a renda média seja de R$ 2.737 mensais, criou-se uma cultura de que a tributação serve para prestar serviços belgas aos cidadãos de um país empobrecido. Esse subterfúgio foi utilizado para colocar na legislação um subsídio aos serviços de saúde e educação privados: o abatimento de gastos individuais privados nessas duas áreas. Então, há uma completa distorção: o imposto é para redistribuir com serviços coletivos e há subsídios para despesas individuais e privadas, uma aberração.

Em 2020, a declaração com despesas médicas chega a R$ 92 bilhões e com educação a R$ 19 bilhões. Recorde-se que a arrecadação com IRPF é de R$ 205 bilhões!

Então, tendo-se em mente que pouco mais de 3,5% dos brasileiros ganham mais do que R$ 5 mil mensais, não faz sentido colocar a faixa de isenção em um patamar tão elevado a ponto de reduzir a tributação direta, ou seja, essa é uma medida regressiva. De outro lado, considerando-se que a renda média é menos do que R$ 3 mil, faz sentido estabelecer-se este como o patamar inicial, já que é acima da média, e portanto, parece fazer jus à cobrança de IRPF. Sobretudo ao se considerar que as alíquotas são marginais e progressivas. Dessa maneira, uma nova isenção reduz a base para todos, inclusive para os mais ricos e cobra pouco imposto de quem está próximo à média.

Não há dúvidas de que deve ocorrer a tributação de dividendos, mas isso pode vir a ocorrer com alguma compensação sobre o IRPJ, então, não podemos superestimar os ganhos arrecadatórios. Há outros rendimentos do capital isentos, como Letras de Crédito do Agronegócio, Letras de Crédito Imobiliários, poupança, ações que podem e devem ser tributados. Afinal de contas, é muito fácil ganhar dinheiro com o rentismo no Brasil e devemos priorizar o trabalho e o capital produtivo.

Tais medidas devem ser acompanhada com o fim de deduções no IRPF com gastos individuais e privados em saúde e em educação e uma correção da tabela que parta de um valor pouco acima da média de rendimentos no Brasil.

Róber Iturriet Avila é professor do Programa de Pós-Graduação Profissional em Economia da UFRGS