O país está sofrendo um ataque de interesses financeiros nacionais e internacionais improdutivos, um dreno que paralisou o país, bem antes da pandemia.

Ladislau Dowbor

Fonte: Democracia e Direitos Fundamentais

Data original da publicação: 13/05/2021

O dinheiro do governo é o nosso dinheiro. Saber o que acontece com ele é essencial, e não é complicado. Digo isso porque tanta gente vira as costas quando aparece o primeiro cheiro de “economia”. Aqui não tem nada de complicado. E quem controla o dinheiro prefere que fiquemos discutindo sobre as grandes prioridades sociais, caminhos da educação, da saúde ou outras políticas em termos gerais, mas não sobre o dinheiro que é essencial para assegurá-las. Aqui se trata de dinheiro sim, e a conta é simples.

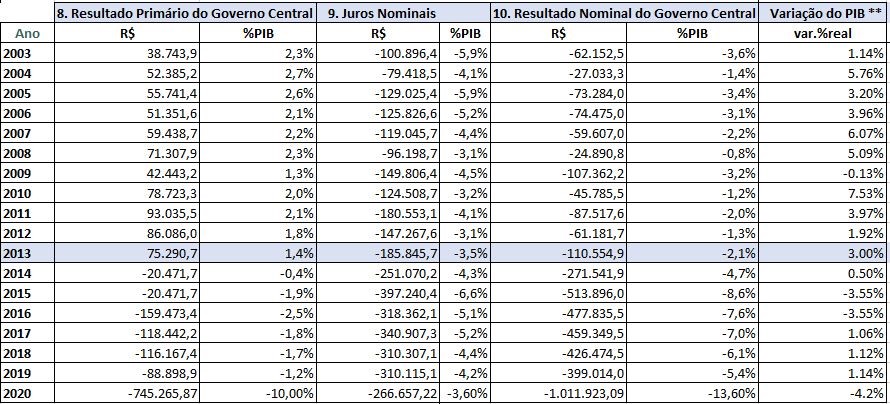

Seguir o dinheiro (follow the money, dizem os americanos) é muito esclarecedor, faz entender a política, as grandes opções, muito mais do que ouvir discursos políticos. A tabela abaixo, nas três primeiras colunas, é uma simples transcrição da tabela apresentada pelo Tesouro, portanto dados oficiais, e atualizados. Os números ajudam muito a desmistificar a farsa que justificou o golpe, e os caminhos que temos pela frente. Extraímos os dados de 2003 a 2020, para se entender a evolução das contas públicas, porque a comparação no tempo é que torna as coisas claras. A última coluna, sobre a variação do PIB, é do IBGE e não do Tesouro, e foi acrescentada para efeitos de acompanhamento. E peço ao leitor que não pule a tabela porque tem números: esses números são a nossa vida. E insisto nas fontes oficiais, e no link que permite ao leitor verificar de onde peguei os números, porque a confiabilidade é essencial.

Resultado Primário do Governo Central* (2003 a 2020)

** Fonte: Instituto Brasileiro de Geografia e Estatística (IBGE). CNT. Disponível em ftp://ftp.ibge.gov.br/Contas_Nacionais/Contas_Nacionais_Trimestrais/Tabelas_Completas, acesso em 13/04/2020.

Para deixar claro, a primeira coluna, 8. Resultado Primário do Governo Central, é a conta do governo nas ações próprias, custo da máquina, investimentos em educação, saúde, infraestruturas etc. Na segunda coluna, 9. Juros Nominais, são os juros transferidos para os que aplicaram dinheiro em títulos da dívida pública, é a parte dos nossos impostos que ao invés de financiarem justamente saúde, educação, segurança etc. é transformada em rendimentos para o setor privado, essencialmente bancos, seguradoras, os chamados “investidores”. A terceira coluna, 10. representa simplesmente a soma das duas primeiras, chama-se resultado nominal, mas poderia ser chamada de resultado final, é aí que se mede realmente o tamanho do déficit do setor público. Cada coluna mostra os valores, em milhões de reais, e ao lado quanto esses valores representam em porcentagem do PIB. A última coluna, variação do PIB, foi acrescentada para se ter pontos de referência em termos de crescimento, recessão ou estagnação da economia em geral.

Para exemplificar a leitura, podemos tomar o ano de 2013, último ano do que o Banco Mundial chamou de A Década Dourada da economia brasileira, é o ano da virada do período distributivo para o período da austeridade. A coluna 8., Resultado Primário do Governo Central, apresenta as contas públicas antes do pagamento de juros sobre a dívida, vemos que houve um superávit de 75 bilhões, 1,4% do PIB. Ou seja, entre as receitas do Estado e os investimentos públicos e funcionamento da administração, não houve déficit. Na coluna 9., Juros Nominais, vemos que foram pagos 185 bilhões de juros, essencialmente para bancos e outros interesses financeiros, um dreno de 3,5% do PIB. Vemos que é aí que se gerou o déficit. Na coluna 10., Resultado Nominal do Governo Central, temos o resultado: os 75 positivos da coluna 8.menos os 185.8 negativos da coluna 9., nos leva ao resultado negativo de 110 bilhões, um déficit equivalente a 2,1% do PIB. É um déficit moderado, na Europa um déficit até 3% do PIB é considerado tolerável.

O importante para nós aqui, é que o déficit não foi gerado por investimentos em saúde, educação, infraestruturas e semelhantes, ou seja, a economia real do governo (coluna 8), mas pelo pagamento de juros sobre a dívida, transferência de boa parte dos nossos impostos para os grupos financeiros e rentistas em geral. A última coluna, variação do PIB, mostra ainda um crescimento significativo em 2013, 3%.

Mais interessante, no entanto, é fazer a leitura comparando os anos, na vertical. Veja-se na primeira coluna, das atividades da economia real do governo, que de 2003 a 2013 não há nenhum ano deficitário, nem mesmo no ano da crise de 2008. Em 2014, com o golpe já em curso, – ainda sob governo formal da Dilma, mas com a guerra eleitoral, Lava Jato e paralisia das maiores empresas como Petrobrás e Odebrecht – aparece um déficit muito limitado de -20 bilhões. Mas de 2015 em diante, já com os banqueiros no controle, o déficit nesta primeira coluna explode para 116 bilhões em 2015, e 159 bilhões em 2016, e se mantem no vermelho inclusive no ano de 2019, o último antes da pandemia. O que é estranho pois estavam “economizando”, e vieram para consertar o déficit. A contradição é óbvia.

O ano de 2020 apresenta números bem diferentes, com a grande transferência de dinheiro (uma parte para as famílias, os 660 reais), mas essencialmente como simples doação para os bancos, o desequilíbrio explode, o déficit aumenta brutalmente. Como os bancos, alegando risco, repassaram muito pouco desse dinheiro para as famílias e empresas, gerou-se o déficit sem dinamizar a economia. Lembremos que segundo os dados da Forbes, 42 bilionários brasileiros aumentaram as suas fortunas em 180 bilhões de reais, em praticamente 4 meses entre 18 de março e 12 de julho de 2020, em plena pandemia, com a economia em queda. São fortunas pessoais, o equivalente a 6 anos de bolsa família, capital basicamente improdutivo, e que não paga impostos (lucros e dividendos distribuídos são isentos desde 1995).

O déficit é reforçado pelos juros sobre a dívida públicas que encontramos na coluna dos Juros Nominais, que são recursos do governo transferidos para grupos financeiros como serviço da dívida pública. Todos os anos são deficitários, de 2003 a 2019. Em 2020, as transferências baixaram um pouco, de 310 para 266 bilhões, mas os bancos receberam montantes imensos como ajuda na pandemia como visto na coluna anterior. Lembremos que esta transferência a título da dívida pública vem de 1996 quando se criou a taxa Selic, pagando na época de Fernando Henrique Cardoso uma média superior a 20% ao ano, quando no resto do mundo os juros sobre a dívida pública são raramente superiores a 1% ao ano. Foi um presente para o sistema financeiro, apropriação de parte dos nossos impostos. Ganhos acima de 20% ao ano, já com inflação baixa, aos grupos financeiros, naturalmente os desinteressou de investir em produção: aplicações financeiras passaram a render muito mais do que o lucro sobre a produção de bens e serviços, e com risco zero.

Foi um poderoso fator da desindustrialização do país. E com a agravante que desde 1995 lucros e dividendos distribuídos passaram a ser isentos de impostos. Ganhar dinheiro sem produzir e sem pagar impostos passou a ser o caminho real da economia. A leitura da coluna mostra que os governos Lula e Dilma sempre pagaram este pedágio aos rentistas, mas também que este vazamento dos recursos públicos para o setor financeiro aumenta radicalmente a partir de 2015. Isso se dá às custas, evidentemente, do SUS, das infraestruturas e outros investimentos públicos, em particular com a lei do Teto de Gastos.

Lembremos que os 310 bilhões transferidos em 2018 e em 2019, por exemplo, representam 10 vezes o Bolsa Família. Mais recentemente, a taxa Selic foi reduzida, mas como o estoque da dívida pública aumentou muito, as transferências continuam muito elevadas. A dívida pública representava 51% do PIB em 2013, e atinge 90% em fevereiro de 2021. O que quebrou as contas foi claramente a transferência do dinheiro dos nossos impostos para os intermediários financeiros, isso que já ganham rios com a agiotagem direta sobre as famílias e as empresas. Tivemos um teto de gastos, mas não um teto de juros. E com a pandemia, já em 2020, com mais de um trilhão de reais de dinheiro público repassado em parte para a população mais vulnerável (os 600 reais), três quartos foram para os bancos, onde ficaram, nas palavras do ministro, “empoçados”. É mais dinheiro público para os grupos financeiros, somado aos juros sobre a dívida pública. O discurso, no entanto, sempre foi de que precisamos “ser responsáveis”.

O resultado que aparece na terceira coluna, somando as duas primeiras, é igualmente eloquente. O déficit muda radicalmente de patamar, quando se passa da fase redistributiva da economia, entre 2003 e 2013, para a fase concentradora (“austeridade”) de 2014 em diante. Em 2019, com tanta propaganda sobre a redução do déficit, tivemos um rombo de praticamente 400 bilhões, isso sem falar dos 513 bilhões de 2015. Claramente, não vieram consertar, vieram fazer uma farra financeira, aumentando radicalmente a apropriação privada de recursos públicos. Com a pandemia, as contas de 2020 explodem, atingindo um déficit de um trilhão de reais, 13,5% do PIB.

Lembrando que quem faz aplicações financeiras com taxa Selic é essencialmente a classe média alta, e em particular as grandes fortunas e intermediários financeiros. Nos Estados Unidos, por exemplo, 87% das aplicações financeiras são feitas pelos 10% mais ricos. O povo em geral mal consegue fechar o mês. Como são ganhos sem contrapartida produtiva, aplicações financeiras e não investimentos produtivos, tecnicamente constituem rentismo, diferentemente dos lucros, por exemplo, de uma fábrica de sapatos, que gera produto, emprego e paga impostos. Em 2021, a transferência para as famílias, entre 150 e 375 reais, por quatro meses, representam cerca de 45 bilhões de reais, cerca de 11 bilhões por mês, quando em fevereiro de 2021 apenas foram pagos juros de 29 bilhões, quase três vezes mais. Lembrando que o dinheiro na base da sociedade dinamiza, pois gera demanda, enquanto o dinheiro transferido para grupos financeiros drena a capacidade de consumo e de investimento.

Acrescentamos a última coluna, que é de outra fonte, do IBGE, com os dados da variação do PIB, porque é muito útil comparar o desempenho das contas públicas com o crescimento da economia. A taxa média de crescimento dos anos 2003 a 2013, apesar da crise de 2008, foi de 3,8%, muito elevada. E o resultado foi conseguido apesar das transferências volumosas para os bancos, entulho que o governo popular teve de carregar. A média dos anos 2014 a 2019 foi de -0,4%, praticamente meio porcento negativo, em que não se assegurou nem as políticas públicas (reduzidas pela lei do teto de gastos e outras medidas recessivas) nem o equilíbrio das contas. Com a pandemia, as contas se desajustam de vez, pois em nome de proteger a economia deixou-se espalhar o vírus, com o resultado de que temos simultaneamente as mortes, o déficit e a recessão. Estamos entrando no oitavo ano de paralisia, com muita demagogia, contas absurdas, e um atolamento generalizado da economia.

A explicação não é complexa: quando a partir de 2003 se procedeu à recuperação do salário mínimo, e ao desenvolvimento do conjunto das políticas sociais, melhorou muito a capacidade de compra das famílias. Com a demanda estimulada, o que se chamou na época de “demanda de massa”, as empresas tinham para quem vender, expandindo a produção e reduzindo consequentemente o desemprego, que caiu de 12% em 2002 para cerca de 6% na fase final da era redistributiva, em 2013. Tanto o consumo mais elevado como a produção e o emprego dinamizados geraram mais recursos para o Estado, que pôde em consequência financiar tanto as políticas sociais como as infraestruturas sem gerar déficit. O dinheiro na base da sociedade tem efeitos multiplicadores, contrariamente ao enriquecimento das elites.

É importante notar que as políticas de expansão econômica da fase redistributiva foram fortemente limitadas pelos juros tanto da taxa Selic como do crédito privado. Lembremos ainda que o governo Lula herdou a liquidação do artigo 192º da Constituição, o que liberou a agiotagem. Foi arrastando este peso financeiro nos pés que se conseguiu um dos avanços econômicos e sociais mais significativos que o Brasil já conheceu.

A lógica do sistema financeiro atual não é de estar a serviço da economia, e sim de enriquecer os seus acionistas. O dreno que vimos acima, envolvendo o dinheiro dos nossos impostos, não se limitou ao setor público. Uma referência simples é o endividamento das famílias. Em 2003 a dívida das famílias representava menos de 20% da sua renda, em 2012 representava mais de 40%. Atualmente, temos 64 milhões de adultos endividados, dos quais um quarto em bancarrota pessoal, “negativados”. Na Europa, por exemplo, os endividados pagam entre $% e 5% de juros anuais sobre as suas dívidas, no Brasil frequentemente pagam isso ao mês. Grande parte da população precisa “alongar” as suas dívidas, por não conseguir pagá-las, e termina sendo sangrada por anos a fio. Segundo Zygmunt Bauman, “o banqueiro detesta o bom pagador”.

Com dívidas crescentes, e pagando juros de agiotas, as famílias passaram a consumir menos, fragilizando por sua vez a produção das empresas. As empresas produtivas não precisam de discurso ideológico nem de “confiança”, precisam de famílias com capacidade de compra para ter para quem vender, e de crédito barato para poder financiar a produção e os investimentos. No Brasil, as empresas produtivas não têm nem uma coisa nem outra. No seminário sobre as propostas econômicas, na Fundação Perseu

Abramo, Fernando Haddad resumiu: “Não existe desenvolvimento sem crédito barato. ” (Março 2021)

Mesmo antes da pandemia, o travamento do consumo das famílias reduziu o fluxo de impostos sobre o consumo, e a queda da produção empresarial reduziu o fluxo de impostos sobre os processos produtivos e comerciais: diminuíram as receitas do Estado, ampliando o déficit que já vinha se agigantando com a apropriação de recursos públicos através de juros sobre a dívida pública. O impacto previsível é a paralisia econômica geral, o decrescimento médio de -0,4% de 2014 a 2019. É nesse quadro que enfrentamos a pandemia, com medidas que só agravam as tendências anteriores.

De 2012 para 2013, Dilma tentou uma prova de força com o sistema financeiro, reduzindo os juros nos bancos oficiais, no Banco do Brasil e na Caixa Econômica Federal, o que levou a uma migração de clientes do Bradesco, do Itaú e do Santander. Isso foi, do ponto de vista do sistema financeiro, visto como uma declaração de guerra, uma ruptura da Carta aos Brasileiros, lida por Lula em 2002, de que não mexeriam no “sistema”. A redução da taxa Selic, por sua vez, na época de 12% para 7,25%, atingiu o conjunto dos rentistas, o andar de cima da sociedade, que se acostumara desde 1996 a enriquecer rapidamente com dinheiro público. O resultado foram a guerra, as manifestações de 2013, uma eleição do tipo “ganha, mas não leva”, a reversão das políticas, e a partir de 2014 a evolução para o golpe.

Na minha avaliação, o bloco que se formou contra o governo foi simplesmente mais forte. É importante lembrar que Dilma foi reeleita, mas controlando apenas parte do executivo. Não controla o legislativo, e para governar precisa inclusive entregar ministérios para outros partidos. Não controla o judiciário, profundamente politizado. Não controla a mídia comercial, interessada no golpe e muito atuante em termos políticos. E evidentemente tem controle limitado sobre o sistema financeiro, articulado inclusive com interesses internacionais.

Assim se entende a articulação do déficit das contas públicas com a economia em geral, e com a evolução do PIB. A austeridade que passa a orientar a política a partir de 2014 reduz a capacidade de compra das famílias. Isso por sua vez reduz a dinâmica produtiva, aumentando o desemprego. Tanto a redução do consumo como a redução da atividade empresarial reduzem as receitas do governo, aumentando o déficit, que os golpistas afirmavam vir consertar. Na realidade, a forma correta de se fortalecer as contas do governo consiste em se estimular a base produtiva da sociedade (consumo e produção), o que aumenta as receitas, em vez de reduzir os “gastos” do governo, travando a economia, e em consequência as próprias receitas do governo.

Aliás, com o Covid, até o Financial Times se dá conta, escrevendo em editorial que “os governos terão que aceitar um papel mais ativo na economia. Eles devem ver os serviços públicos como investimentos, e não como obrigações, e procurar tornar os mercados de trabalho menos inseguros. A redistribuição estará novamente na agenda; os privilégios dos idosos e dos ricos estarão em questão. As políticas até recentemente consideradas excêntricas, como renda básica e impostos sobre a riqueza, terão que estar presentes na composição. “ (4 de abril 2020) Não é alguém que escreveu no Financial Times: é o editorial. E o economista-chefe da publicação, Martin Wolf, escreve que o sistema “perdeu a sua legitimidade”.

Resumindo, comparando as fases distributiva, de 2003 a 2013, e a fase da austeridade, de 2014 a 2019, temos o seguinte: em termos de políticas próprias de governo (administração, saúde, educação etc.) na fase distributiva tivemos mais políticas implementadas, e e ainda sobrou em média 64 bilhões de reais ao ano. Na fase da austeridade, de 2014 a 2019, tivemos um déficit médio de -103 bilhões ao ano, isto que as políticas sociais foram reduzidas.

Em termos de transferência de dinheiro público para os bancos e grandes aplicadores financeiros, na fase distributiva foram transferidos em média 130 bilhões ao ano, enquanto na fase da austeridade, de 2014 a 2019, foram em média 321 bilhões de reais, isso sem incluir o gigantesco repasse com a pandemia em 2020. Ou seja, durante as duas fases os governos pagaram pedágio para o sistema financeiro, mas na fase da austeridade as transferências foram multiplicadas por 2,5.

Em termos de resultado final das contas, somando as atividades do governo e o pagamento de juros, temos, na fase distributiva, um déficit médio de 67 bilhões, essencialmente devido aos juros para o sistema financeiro, e na fase da austeridade o déficit médio anual sobe para 424 bilhões, ou seja, o déficit foi multiplicado por 6. E com a pandemia, em 2020, em vez de se repassar recursos para onde são necessários, aumentou-se o déficit sem dinamizar a economia, ao favorecer grupos financeiros.

Fazem parte desse processo as privatizações. Vendendo a preços reduzidos patrimônio público como a Petrobrás, repassa-se para grupos privados o que foi financiado pelos nossos impostos. Aumentar o déficit ao mesmo tempo que se reduz o patrimônio dá uma ideia do descalabro gerado. A justificativa de que o fazem para reduzir o déficit, coibir a corrupção e aumentar a eficiência não faz o mínimo sentido: os grupos privados que os adquirem sabem perfeitamente os lucros que podem tirar. Trata-se de um desastre. Alguém imagina a China entregar o controle dos seus recursos energéticos para empresas multinacionais, quando a energia é um recurso estratégico para o futuro do país, e envolve todos os setores de atividade?

O resumo das contas públicas que aqui trazemos visa generalizar a compreensão de um fato básico: o país está sofrendo um ataque de interesses financeiros nacionais e internacionais improdutivos, um dreno que paralisou o país, bem antes da pandemia. Os interesses são poderosos e articulados, mas grande parte da sua força vem da incompreensão generalizada dos mecanismos mais elementares relativos ao dinheiro público, que afinal das contas, é nosso. No plano internacional, o sistema é qualificado de extractive capitalism, capitalismo extrativo. Aqui, as elites nos explicam diariamente, na mídia comercial, que estão administrando esse nosso dinheiro para o nosso bem. São, como bem as descreve Jessé Souza, Elites do Atraso. É tempo de compreender os mecanismos, e de batalhar a retomada do controle.

Notas

Os detalhes dos mecanismos financeiros aqui apresentados estão disponíveis no livro A Era do Capital Improdutivo¸ on-line ou nas livrarias.

Ladislau Dowbor é professor de economia na PUC de São Paulo, consultor de várias agências da ONU e autor de numerosos estudos disponíveis no site www.dowbor.org.