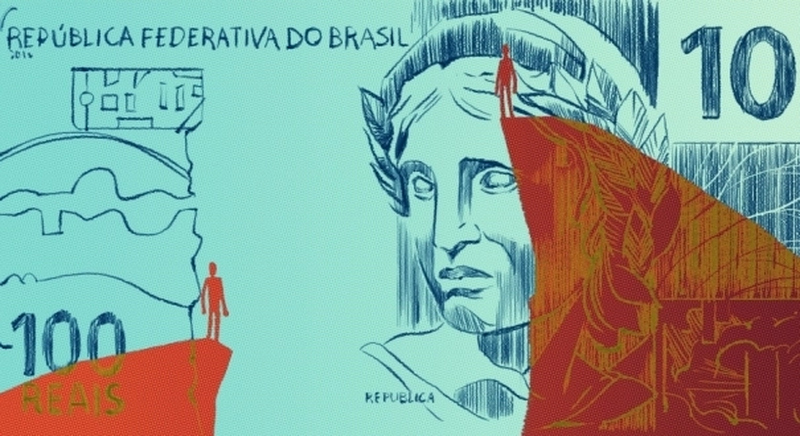

O valor médio do patrimônio daqueles que estão entre os 0,01% da população mais rica do país é 610 vezes maior do que daqueles que ganham até 5 salários-mínimos e que representam quase 80% da população.

Aproximadamente R$ 650 bilhões é o valor que as classes mais ricas deixaram de pagar de imposto, entre 2007 e 2018, por conta da regressividade das alíquotas efetivas do imposto de renda para as altas rendas.

De 2007 a 2018, os contribuintes com rendas maiores do que 30 salários-mínimos passaram a pagar cada vez menos impostos – suas alíquotas efetivas diminuíram ano a ano -, enquanto os contribuintes com renda mais baixas passaram a pagar mais imposto a cada ano. Não por acaso, os contribuintes mais ricos tiveram também um crescimento muito maior no valor das suas riquezas acumuladas neste período.

O valor total dos bens e direitos declarados em 2018 era de aproximadamente R$ 9,3 trilhões, dos quais um terço estava concentrado nas mãos de apenas 0,64% dos contribuintes do IRPF, que representam somente 0,092% da população brasileira.

O valor do patrimônio dos mais ricos cresceu muito mais do que a média de crescimento do Produto Interno Bruto (PIB) per capita. Entre 2014 e 2017, justamente no período de maior queda do PIB per capita (perda acumulada de aproximadamente 8,5%), a riqueza dos mais ricos teve recordes de crescimento, acumulando, neste período, mais de 20% de alta.

O ápice no valor médio das riquezas dos bilionários brasileiros aconteceu entre 2016 e 2018, quando o valor per capita das riquezas variou entre R$ 12 e R$ 15 bilhões.

Essas são algumas das constatações do estudo publicado pelo Instituto Justiça Fiscal sobre a Concentração de Riquezas no Brasil[1], que demonstra que parte desta acumulação se dá justamente pela reduzida tributação das altas rendas e das grandes heranças.

A pesquisa chega em momento oportuno, afinal tributar as grandes fortunas tem sido assunto recorrente nos últimos meses no Brasil, especialmente a partir da constatação de que os 42 bilionários brasileiros aumentaram suas fortunas em plena pandemia, no período entre abril de julho de 2020, enquanto a crise se agravava e milhares de brasileiros perdiam emprego e renda e pequenos e médios negócios fechavam.

Entender o fenômeno da elevada concentração da riqueza e da renda no Brasil, que nos coloca na segunda posição em concentração da renda total pelo 1% mais rico, perdendo apenas para o Catar, e na sétima posição entre os países com maior número de bilionários, é importante para compreender o tamanho da dificuldade para cumprir os desígnios constitucionais, mas é, também, essencial para a construção de propostas de mudanças das legislações tributárias, com vistas à redução das desigualdades.

A aceleração da concentração de renda em período de crise como estamos vivendo não é fato isolado e traz consequências perversas, aprofundando a desigualdade social e precarizando ainda mais a vida dos mais pobres. Além disso, é antieconômica, pois acaba retroalimentando a própria crise, impedindo, na prática, a retomada da normalidade econômica do País.

Quais seriam, então, os instrumentos que poderiam limitar essa excêntrica concentração de renda e riquezas? No sistema em que vivemos, somente o Estado, no exercício de seu papel regulador e com políticas fiscais adequadas pode estabelecer regras para controlar o aumento contínuo e acelerado da concentração de renda e riquezas, cobrando tributos de forma progressiva, garantindo direitos sociais universais e vida digna à população, especialmente aos mais necessitados, e adotando medidas que garantam políticas de valorização do trabalho e dos salários.

Analisando a evolução do crescimento da riqueza no período de 2007 a 2019, tomando como ponto de partida as publicações dos Grandes Números das Declarações do Imposto de Renda das Pessoas Físicas deste período[2], o estudo demonstra que há relação direta entre esse fenômeno e a insuficiente tributação das altas rendas.

A metade do valor total dos bens e direitos dos contribuintes está concentrada nas mãos de apenas 4% dos declarantes (com rendas superiores a 30 salários-mínimos), enquanto a outra metade estar distribuída aos outros 96% dos contribuintes (com rendas de até 30 salários-mínimos).

A reduzida tributação das altas rendas se dá porque grande parte dessas rendas são isentas do imposto de renda. A isenção dos lucros e dividendos distribuídos aos sócios e acionistas das empresas, criada pela Lei 9.249, de 1995, fez com que grande parte das rendas mais elevadas não seja tributada pelo Imposto de Renda das Pessoas Físicas (IRPF). As tabelas constantes no relatório dos Grandes Números das DIRPF, referentes ao período de 2007 a 2018, revelam que os contribuintes com rendas mensais superiores a 320 salários-mínimos, que correspondem, em média, a 0,1% do total de contribuintes, chegam a ter perto de 90% de suas rendas isento de tributação.

O estudo mostra também que o crescimento de riqueza dos contribuintes mais ricos é muito maior do que o crescimento do PIB per capita em quase todo o período. Chama a atenção o período de 2014 e 2017, em que as maiores quedas do PIB per capita (-8,5%) coincidem com grande crescimento (mais de 20%) no valor da riqueza dos contribuintes com rendas mensais superiores a 80 salários-mínimos.

O estudo também observa que o crescimento mais acentuado do valor médio das riquezas coincide com o período de instabilidade política no Brasil, que resultou no impedimento da presidenta Dilma, de queda na atividade econômica do País, de aumento do desemprego e de implementação do congelamento dos gastos públicos[3] e de outras reformas que interromperam o processo de construção do Estado social iniciado com a Constituição Federal de 1988.

Muitas riquezas são derivadas de heranças e doações, um dado que está posto em vários estudos e análises sobre renda e riqueza. Neste trabalho, também fica claro que em relação às doações e heranças, são os contribuintes com rendimentos mais elevados que recebem os valores mais significativos, o que contribui para a perpetuação das condições sociais e econômicas entre as diferentes gerações.

A título de conclusão, os dados apresentados no estudo confirmam a hipótese de que a concentração de riquezas se dá em parte por uma ineficiência da tributação sobre a renda em capturar uma parcela dos altos rendimentos e, também, por uma baixa tributação sobre as grandes heranças e doações. A regressividade das alíquotas efetivas do IRPF, juntamente com a reduzida alíquota máxima sobre doações e heranças acabam concorrendo para acelerar a concentração das riquezas no topo da pirâmide social, não apenas injusta, por aprofundar a desigualdade, mas disfuncional, do ponto de vista da economia, uma vez que dificulta a própria circulação da renda nas atividades econômicas, já que parte significativa das grandes fortunas não se converte em investimento produtivo, mas tão somente em aplicações financeiras especulativas ou em patrimônio imobilizado.

A interrupção deste processo de acumulação sem limites é condição fundamental de coesão social, além de ser elemento importante para promoção da atividade econômica produtiva. Para isso, é preciso ampliar e tornar efetiva a tributação sobre as altas rendas e sobre as grandes fortunas, garantindo-se, assim, as condições objetivas para o cumprimento do que determina o Artigo 3º da Constituição Federal, como nossos objetivos fundamentais: promover o desenvolvimento nacional, erradicar a pobreza e a marginalização e reduzir as desigualdades sociais e regionais.

Para acessar o estudo completo, clique AQUI.

Notas

[1] Estudo elaborado pelo Vice-Presidente do Instituto Justiça Fiscal, Dão Real Pereira dos Santos, com revisão da equipe de estudos técnicos do IJF e disponível em: https://ijf.org.br/wp-content/uploads/2021/02/Concentracao-de-Riquezas-no-Brasil.pdf [2] Foram utilizadas apenas as tabelas classificadas pela renda total dos contribuintes, composta por rendimentos tributáveis, rendimentos sujeitos à tributação exclusiva e rendimentos isentos e não tributáveis, constantes nos Relatórios do Grandes Números. Para efeito de análise da evolução temporal, todos os valores constantes nas tabelas foram deflacionados pelo IPCA. [3] Emenda Constitucional 95/2016Fonte: IJF

Data original da publicação: 24/02/2021

Era para a minha escola mas aprendi bastante obrigada