Por uma política fiscal que de fato coloque o pobre no orçamento e o rico no imposto de renda! Tributar os super-ricos já!

Instituto Justiça Fiscal

Fonte: Instituto Justiça Fiscal

Data original da publicação: 22/09/2023

Esse texto busca apresentar de forma simplificada, o papel da tributação nas desigualdades, para entendermos os impactos da Reforma Tributária na nossa vida. Para isso, precisamos primeiro entender o que são os tributos, qual a sua função social e quais os seus problemas no Brasil.

O que são os tributos?

Tributos podem ser definidos como obrigações financeiras das pessoas e das empresas com o Estado. Eles funcionam como uma contrapartida à manutenção dos serviços estatais, como saúde, educação, saneamento, energia, infraestrutura urbana, segurança, justiça, previdência, programas sociais etc. Há vários tipos de tributos, sendo os mais importantes, os impostos e as contribuições, mas não precisamos entrar nessas diferenças. Apenas temos que saber que os impostos são um tipo de tributo, apesar de que às vezes, informalmente, usamos a palavra imposto como sinônimo de tributo.

A nossa Constituição de 1988, por exemplo, conhecida como Constituição Cidadã, estabelece uma série de direitos à população, que vão na direção da construção de um Estado de Bem-Estar Social. Esses direitos não devem estar escritos no papel apenas, mas sim, devem ser alcançados pela utilização dos recursos da sociedade na oferta de bens e serviços públicos. Para atingir essas metas sociais e efetivar os direitos, a Lei estabelece a cobrança de tributos sobre lucros, salários, rendas, patrimônio, venda de bens e serviços etc.

Além de servirem como contrapartida aos bens e serviços públicos, os tributos cumprem também outros papeis igualmente importantes, dentre os quais podemos citar:

- A busca por uma melhor distribuição de renda na sociedade

- O estímulo a algum setor econômico específico

- A manutenção de preços baixos para produtos específicos, como alimentos e medicamentos

- A proteção da indústria nacional

- O desestímulo ao consumo de determinados bens ou serviços danosos socialmente ou ambientalmente

Portanto, os tributos são fundamentais para a manutenção da infraestrutura da sociedade e para direcionar a economia no sentido das metas adotadas pelo governo. Assim, é necessário verificarmos se a nossa estrutura tributária está cumprindo adequadamente as funções citadas e se está de acordo com os princípios constitucionais, democraticamente estabelecidos.

Isto é, se a Constituição estabelece o princípio da solidariedade e se compromete com a busca pela igualdade, isso deve se dar não apenas pela oferta de serviços públicos, mas também, pela estrutura tributária, que precisa contribuir para a diminuição das desigualdades. Nossa Constituição assume o compromisso com uma tributação redistributiva, ou seja, que pese mais para os mais ricos. Mas será que isso acontece na prática? É aqui que entram os conceitos de progressividade e regressividade.

Progressividade e regressividade tributária

Uma estrutura tributária que taxa mais os mais ricos é denominada progressiva. Isto é, as alíquotas vão aumentando conforme aumenta a renda. Já uma estrutura que pesa mais para os mais pobres é denominada regressiva. Para analisar essa estrutura temos que dividir os tributos entre:

- Diretos, que recaem diretamente sobre renda e patrimônio, como o Imposto de Renda (IRPF) e o Imposto sobre Propriedade de Veículo Automotor (IPVA).

- Indiretos, que recaem sobre o consumo, como o Imposto sobre a Circulação de Mercadorias e Prestação de Serviços (ICMS), Imposto sobre Produtos Industrializados (IPI) e Imposto sobre Serviços (ISS). Esses acabam pesando no bolso da população pois estão embutidos no preço dos bens e serviços.

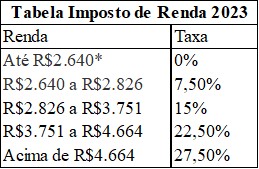

No Brasil, os tributos diretos são (na teoria) progressivos, uma vez que existe uma faixa de isenção para as pessoas mais pobres e depois, uma alíquota que sobe conforme a renda. Porém essa progressividade é muito baixa frente à brutal desigualdade do país. Enquanto, no Brasil, o 1% mais rico detém 47,9% da riqueza total, as faixas de contribuição ao imposto de renda são apenas quatro:

*Considerando o desconto automático para declaração simplificada

Ou seja, apesar da enorme concentração de renda, a última faixa de Imposto de Renda é para quem ganha acima de R$4.664, fazendo com que um trabalhador de classe média esteja sujeito a mesma taxa de imposto que um milionário. Mas esse cenário consegue ser ainda pior, pois existem brechas em favor dos mais ricos. Como muitos deles são donos de empresas ou acionistas, grande parte do seu rendimento vem na forma de lucros e dividendos (lucros aos acionistas), que desde 1996 são isentos de imposto no Brasil.

Assim, enquanto o trabalhador recebe na forma de salário e paga imposto sobre isso, os empresários recebem na forma de lucros e dividendos e não pagam nada. Por causa disso, em 2021, os 0,25% mais ricos da população pagaram na realidade somente 5,43% de tributo direto sobre a sua renda.

Por sua vez, os tributos indiretos são regressivos, isto é, reforçam a desigualdade. Isso porque as pessoas pobres gastam toda a sua renda em produtos básicos, como comida, aluguel, gás, medicamentos, e tudo isso contém tributos. Já os ricos gastam só uma parte da sua renda em consumo e poupam o restante. Assim, os tributos que estão nos bens e serviços pesam mais na renda dos mais pobres. No fim das contas, os 10% mais pobres gastam 23,4% da sua renda em tributos indiretos, enquanto os 10% mais ricos gastam somente 8,6%.

Portanto, concluímos que os mais pobres pagam mais em tributos sobre consumo e a classe média paga mais em tributos diretos, enquanto os super-ricos pagam muito menos em ambos os casos. Portanto, os principais problemas da nossa estrutura tributária são que a carga de tributos sobre consumo é muito alta, sobre a renda está muito mal distribuída, e sobre o patrimônio é baixa.

Tributação e desigualdades de gênero e de raça

Uma vez que mulheres e pessoas negras estão na base da pirâmide social, e que os tributos pesam mais sobre os mais pobres, a estrutura tributária brasileira reforça não somente a desigualdade econômica, mas também a hierarquia entre homens e mulheres, e brancos e negros. A desigualdade é amenizada apenas pela desoneração de produtos essenciais, como alimentos, que alivia os tributos indiretos pagos pelos mais pobres e, especialmente, pelas mulheres chefas de família.

Com relação ao gênero, as pesquisas mostram que os tributos favorecem os homens de diversas formas. Primeiramente porque eles não consideram o trabalho não remunerado feito majoritariamente pelas mulheres, de cuidado da casa e de outras pessoas. O feminismo mostra que as mulheres sofrem não apenas com a discriminação no mercado de trabalho, como também dedicam muito mais horas ao trabalho não remunerado. Assim, as deduções por dependente no imposto de renda não capturam essa diferença fundamental de tempo e esforço empenhados nos cuidados.

Em segundo lugar, em quase todas as faixas de renda, as mulheres e pessoas negras acabam pagando uma alíquota maior de imposto de renda, porque os recebedores de lucros e dividendos são majoritariamente homens brancos, que ficam isentos de imposto sobre esse rendimento. Além disso, os dados mostram que os homens são os que mais se beneficiam de deduções no imposto de renda (com gastos em escola, saúde e pensão alimentícia para os dependentes, por exemplo), bem como são eles que detêm maior patrimônio em todas as faixas de renda.

Assim, a estrutura tributária brasileira penaliza aqueles que estão na base da pirâmide socioeconômica, porque tributa mais o consumo, ao passo que isenta grande parte da renda dos mais ricos e tributa pouco o patrimônio. Além disso, mulheres e famílias de mãe ou pai solo são penalizadas porque a dedução monetária de gastos com dependentes não captura os gastos indiretos que recaem sobre quem exerce os cuidados.

Nossa Análise sobre a Reforma Tributária

Tributação indireta

A tributação indireta representa uma grande parte da tributação total do país justamente porque a tributação sobre renda e patrimônio são baixas. Como vimos, a tabela do IRPF está há muito tempo desatualizada, fazendo com que a sua progressividade seja baixa, o que se soma às isenções que foram concedidas aos lucros e dividendos. Logo após serem instituídos esses benefícios aos mais ricos, em 1996, a carga tributária que pesa aos trabalhadores teve uma escalada, com grandes aumentos na Cofins e na CPMF, visando compensar, em termos de arrecadação, as isenções concentradoras de renda.

Assim, o ideal no nosso cenário seria uma reforma que reparasse essas injustiças históricas. Isto é, que começasse por acertar esses desequilíbrios da tributação direta, o que, somado à taxação das grandes fortunas, poderia aumentar consideravelmente a arrecadação, possibilitando diminuir os tributos sobre o consumo. No entanto, a atual proposta, já aprovada na Câmara dos Deputados, fez o inverso. Ela iniciou pela reforma da tributação indireta (PEC 45), focando em simplificação de tributos, e deixando a tributação sobre a renda para o segundo momento. Pior ainda, corre-se o risco de agravamento das injustiças na tributação sobre o consumo.

Propõe-se substituir cinco tributos (ICMS, ISS, PIS, COFINS e IPI) por três: um Imposto sobre Bens e Serviços (IBS), uma Contribuição sobre Bens e Serviços (CBS) e um Imposto Seletivo (IS). Acontece que essa simplificação traz uma complexidade desnecessária e um risco, pois busca colocar uma alíquota única para todos os bens e serviços e, posteriormente, adotar alíquotas diferenciadas, para produtos nocivos, por meio do IS.

Como vimos, uma das poucas características da nossa tributação que ameniza as disparidades sociais é justamente a desoneração de produtos essenciais. Hoje, determinados produtos e serviços são desonerados, com alíquotas que variam de acordo com o estado. A reforma propõe a desoneração de uma cesta básica nacional e de produtos que são insumos para a alimentação, mas a composição dessa cesta e a definição desses insumos ainda não foram determinados. Assim, não sabemos se haverá aumento de preços para a população.

Além da complexidade política e do risco aos mais pobres, dependendo de como a proposta seja aprovada, ela pode ainda vir a diminuir a alíquota para bens danosos socialmente e ambientalmente. A indústria alimentícia está fazendo pressão para a entrada de produtos ultraprocessados na definição da cesta básica. Os agrotóxicos também poderão ter alíquota reduzida, se forem considerados “insumos alimentícios”, como está sendo proposto pelo agronegócio.

Além disso, também foi proposta a desoneração de produtos relacionados à defesa, o que pode acarretar uma diminuição grande dos tributos sobre armas e munições, que hoje são sobretaxados. A diminuição do preço desses produtos seria danosa especialmente para as mulheres, dado que a maioria dos feminicídios são cometidos por armas de fogo.

Outro problema é que a proposta estabelece que os produtos que receberem desonerações não poderão ser taxados como produtos nocivos, pelo Imposto Seletivo. Ou seja, se considerarmos ultraprocessados, agrotóxicos e armas como produtos que podem ser desonerados, eles ficam blindados de ser considerados nocivos. O correto seria estabelecermos o inverso: produtos nocivos não podem receber desonerações, mesmo que sejam “comida”, “insumos alimentares” e de “segurança”.

Consideramos perigoso que o Brasil, um país que enfrenta a fome e a insegurança alimentar, permita que a população corra o risco de poder comprar menos comida saudável, ao mesmo tempo em que as grandes indústrias de bens danosos socialmente e ambientalmente ganhem desonerações. Por fim, a proposta prevê maior taxação somente sobre produtos danosos ao meio ambiente ou à saúde, retirando a possibilidade existente hoje, de sobretaxar bens supérfluos e de luxo. Assim, esses produtos poderão ter seus preços diminuídos, beneficiando, novamente, os mais ricos.

Como forma de amenizar aumento nos tributos do consumo, a reforma traz uma proposta de devolução em dinheiro (um cashback) para os mais pobres. O problema aqui é o risco: não se sabe como funcionaria essa devolução, nem se ela chegaria a todos os impactados pela reforma. O mais provável é que ela esteja direcionada apenas aos 20 milhões de pessoas em situação de extrema vulnerabilidade, cadastradas no CadÚnico. No entanto, um número muito maior de pessoas seria afetado negativamente, sem nenhuma compensação.

Tributação direta

Embora a tributação da renda tenha ficado para um segundo momento, o governo tomou algumas medidas de grande impacto com relação à correção das distorções na tributação da renda. Em primeiro lugar, foi sancionada Lei aumentando a faixa de isenção de imposto de renda e beneficiando mais de 10 milhões de pessoas. Antes quem ganhava até R$ 1.904 estava isento de imposto e agora esse valor passou para R$ 2.640.

Visando a taxação dos super-ricos, foi assinada Medida Provisória que estabelece a tributação dos chamados “Fundos de Investimento Fechados”, que são fundos de um único cotista, com tributação privilegiada em relação a fundos de investimento comuns. No mesmo sentido, foi enviado à Câmara o Projeto de Lei nº 4.173, que regula a tributação dos rendimentos obtidos no exterior através de fundos offshores, em paraísos fiscais. Como última medida, o governo sinalizou que irá enviar projeto de lei para que lucros e dividendos voltem a ser taxados, uma reparação histórica necessária e urgente. Contudo, antecipando essas mudanças, já se iniciou pressão política para diminuir os tributos das empresas, na tentativa de manter a desoneração do capital.

Por fim, a reforma caminha na contra mão da justiça fiscal quando insere o princípio da neutralidade, segundo o qual o Estado não deve interferir nos preços do mercado e nas escolhas econômicas, inclusive, na escolha sobre o que consumir. Esse princípio faz parte da concepção neoliberal de tributação, e limita, portanto, a atuação do Estado, no sentido de diminuição das desigualdades por meio da tributação. Com isso, se constitucionaliza um princípio tributário que vai contra os objetivos do artigo 3º da CF:

Art. 3º Constituem objetivos fundamentais da República Federativa do Brasil:

I – construir uma sociedade livre, justa e solidária;

II – garantir o desenvolvimento nacional;

III – erradicar a pobreza e a marginalização e reduzir as desigualdades sociais e regionais;

IV – promover o bem de todos, sem preconceitos de origem, raça, sexo, cor, idade e quaisquer outras formas de discriminação.

Portanto, devemos todas e todos nos engajar nessa discussão e fazer pressão popular em direção a uma reforma justa, focada na correção das distorções dos tributos diretos e na diminuição dos tributos sobre bens essenciais. Por uma política fiscal que de fato coloque o pobre no orçamento e o rico no imposto de renda! Tributar os super-ricos já!

Referências

AGÊNCIA BRASIL. Milionários pagam menos Imposto de Renda que servidores públicos: conclusão consta de levantamento inédito do Sindifisco. 28 de agosto de 2023.

LETTIERI, M. & GIL, P. “Reforma” tributária: porque o “cashback” não ajuda. Outras Palavras, 08 de agosto de 2023.

OXFAM BRASIL. A distância que nos une: um retrato das desigualdades brasileiras. São Paulo: Oxfam Brasil, 2017. Disponível em: https://www.oxfam.org.br/publicacao/a-distanciaque-nos-une-um-retrato-das-desigualdades-brasileiras/.

PASSOS, L; SILVEIRA, F. G. & CARDOMINGO, M. R. Impactos distributivos da tributação e das transferências monetárias públicas: um olhar sobre gênero e raça. Brasília: INESC, 2023.

VIECELI, R. I.; AVILA, R. I. & CONCEIÇÃO, J. B. Estrutura tributária brasileira e seus reflexos nas desigualdades de gênero. Instituto Justiça Fiscal, 2020.