O SURE é apresentado como um programa social que permite aos trabalhadores manterem os seus empregos apesar da crise da covid-19. Mas são novamente os governos nacionais que têm de acudir quando as perspectivas de lucro do setor privado são ameaçadas.

Herman Michiel e Klaus Dräger

Fonte: Esquerda.net, com ajustes para o português brasileiro

Data original da publicação: 22/11/2020

Quando a Comissão Europeia finalmente percebeu que algo sério se passava com a covid-19, lançou, entre outras coisas, uma iniciativa para apoiar regimes de trabalho de tempo reduzido, como a Alemanha fez em reação à “crise financeira” de 2007/9. Medidas semelhantes foram introduzidas em muitos países da UE em nível nacional para lidar com os efeitos econômicos e sociais da pandemia.

Em 2 de abril, a UE lançou o SURE [1]. A ideia era que os estados membros pudessem contrair empréstimos baratos para apoiar financeiramente regimes temporários de trabalho de tempo reduzido.

Afinal, muitas empresas estão muito além da sua capacidade anterior (em alguns setores chegaram mesmo a perder até 80 por cento do seu negócio). Sem o apoio do governo, segundo a sua narrativa, teriam de empurrar muitos trabalhadores para o desemprego.

Pode argumentar-se que os empréstimos não apoiam propriamente os governos, que de qualquer forma podem contrair empréstimos, e contrair empréstimos significa uma dívida pública mais elevada. O fato, porém, é que a Comissão (CE), como órgão executivo da UE, pode contrair empréstimos mais baratos do que muitos estados membros. Desde a crise financeira, sabemos que isto é mesmo verdade dentro da zona euro, onde, por exemplo, a Grécia tem de pagar muito mais por um empréstimo governamental do que a Alemanha.

No jargão financeiro fala-se do spread, a diferença em relação às taxas de juro alemãs para as obrigações do Estado. Seria diferente se esses estados-membro pudessem pedir empréstimos diretamente ao Banco Central Europeu (BCE), que poderia cobrar a mesma taxa baixa para todos. Mas os tratados da UE proíbem explicitamente tal coisa. Por conseguinte, os governos têm de pedir empréstimos a bancos privados e instituições financeiras, que cobram um “prêmio de risco” tanto mais elevado quanto mais difícil for a situação econômica de um país. Se a Comissão Europeia apresenta agora a sua iniciativa SURE (e outros empréstimos semelhantes no contexto da política de recuperação covid-19) como um exemplo brilhante de “solidariedade” europeia, isto é apenas uma correção muito parcial a uma construção fundamentalmente não solidária baseada na disciplina do mercado.

Seis meses para responder a uma situação de emergência

Outra consequência da proibição de empréstimos do BCE aos estados-membro é que têm de ser realizadas operações complexas e morosas agora que a UE está (pela primeira vez, e quebrando as suas próprias regras) contraindo empréstimos para os transmitir aos estados-membro. O BCE pode disponibilizar milhares de milhões aos bancos num instante, como acontece com a “QE” (flexibilização quantitativa). A iniciativa SURE, por outro lado, lançada oficialmente em 2 de abril, demorou até ao final de outubro, ou seja, mais de meio ano, para transmitir os primeiros empréstimos “solidários” à Itália (10 bilhões), Espanha (6 bilhões) e Polônia (1 bilhão). Ou seja, o “apoio em caso de emergência” chega bastante tarde.

Porque é assim? Para obter empréstimos, a Comissão teve primeiro de fornecer uma “garantia”. Para tal, todos os 27 Estados-membro tiveram de concordar em garantir um montante total de 25 bilhões de euros, em proporção ao rendimento nacional de cada estado-membro. Foi apenas em 22 de setembro que a Comissão pôde informar que esta operação tinha sido concluída, embora apenas tivessem de ser feitas promessas e não pagamentos. Com esta garantia no seu bolso, a Comissão pôde, então, pedir emprestado um montante quatro vezes superior (através de uma chamada operação de alavancagem). Para esse efeito, um sindicato de bancos teve de ser chamado a emitir obrigações, uma operação que teve lugar através do Barclays, BNP Paribas, Deutsche Bank, Nomura e UniCredit. Para futuros empréstimos (provavelmente mais um em 2020, o próximo em 2021), este procedimento terá de ser novamente realizado.

Interesses seletivos dos estados-membro da UE

De certa forma, para os padrões da UE, reunir compromissos dos 27 estados-membro foi um “sucesso”. De fato, em países onde trucidar a “união da dívida” faz parte da identidade de uma série de partidos, podem surgir motins políticos por sua causa. Mas este cabo foi aparentemente dobrado. Em 22 de Setembro, a Comissão regozijou-se por “o compromisso voluntário de garantias ser uma importante expressão de solidariedade face a uma crise sem precedentes”. Quando, um mês mais tarde, um consórcio bancário, por uma taxa desconhecida, vendeu os “bonds sociais” em pouco tempo e sob impetuoso entusiasmo dos investidores, deu mais uma vez origem a declarações entusiásticas da Comissão. Afinal, este entusiasmo prova a grande confiança que os mercados depositam na solvabilidade da UE…

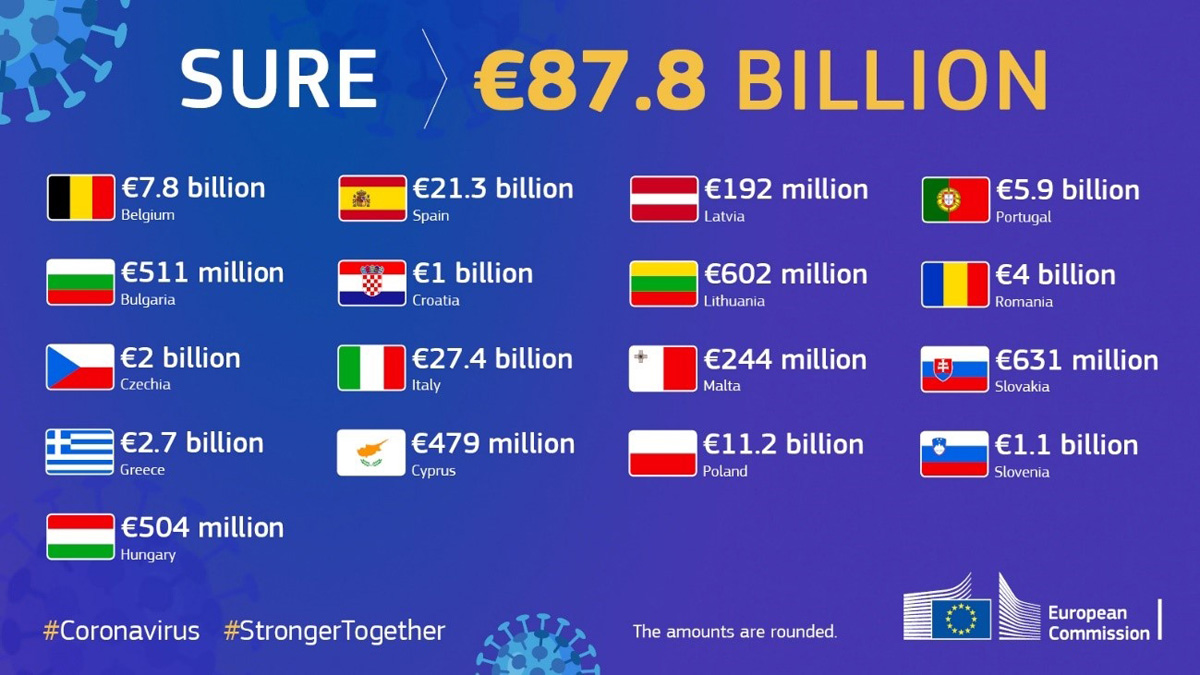

Entretanto, a Comissão publicou uma síntese dos montantes dos empréstimos que poderiam eventualmente ser solicitados por vários países:

Note-se que falta toda uma série de países (Alemanha, Países Baixos, Áustria, Dinamarca, Finlândia). Há também uma boa razão para isto: eles pedem emprestado mais barato no mercado. De acordo com o Financial Times (19 de Outubro), a Comissão emprestou cerca de 0,24% negativos[2]. A Bélgica parece estar numa posição intermédia, na esperança de tirar alguma vantagem de um empréstimo “europeu”.

Tudo somado, se olharmos para o programa SURE no seu conjunto, há poucas razões para falarmos de um sucesso da “Europa e dos seus valores de solidariedade”. Antes de mais, trata-se de empréstimos, que serão pagos pelos Estados nacionais e, portanto, em grande parte pela população trabalhadora. Em segundo lugar, como já foi mencionado, é, no máximo, uma correção à proibição auto-imposta pelo BCE de empréstimos diretos aos Estados-membro. Além disso, não se pode falar de uma intervenção de emergência quando se demora mais de seis meses a tomar uma iniciativa limitada num contexto dramático. Em todo o caso, isto é limitado: 100 bilhões de euros, dos quais apenas 17 bilhões de euros são desembolsados agora, enquanto a Europa é mergulhada numa segunda vaga da covid-19. Cem bilhões é, em última análise, menos de 1% do PIB da UE.

Portanto, veremos o que realmente irá acontecer. Talvez os atuais governos de, por exemplo, Itália, Espanha e Portugal tenham ficado mais desesperados devido ao segundo confinamento nos seus respectivos países e estejam agora dispostos a aceitar os empréstimos SURE (que não usaram antes). A situação na Itália é de fato muito aflitiva. Talvez também outros países mais pobres se candidatem a estes empréstimos (por exemplo, a Romênia). No entanto, o Banco Central Europeu pode agir como um “contrapeso” à “despesa keynesiana light”.

… entusiasmo entre os investidores?

Se a UE fala de um enorme sucesso na obtenção de apoio dos mercados financeiros para o seu programa de empréstimos SURE – isso é verdade. Só foram oferecidas obrigações no valor de 17 bilhões de euros, mas a esmagadora procura ascendeu a 233 bilhões de euros… A oferta foi ultrapassada 13 vezes, e a uma taxa de juro negativa!

Isto aponta para uma das grandes contradições do capitalismo neoliberal e da UE em particular. Desde que a crise financeira rebentou há 12 anos, nunca foi ultrapassada. Os investimentos estão atrasados, as empresas e as instituições financeiras estão sentadas numa montanha espantosa de dinheiro. Mas veem muito poucas oportunidades de lucro e um futuro incerto. O BCE tentou fazer algo a este respeito, bombeando milhares de milhões de dinheiro de QE para o sistema [3].

Apesar de todos estes “incentivos” do banco central, as empresas e os investidores estavam a acumular ainda maiores “operações bancárias de mealheiro”. Em vez de investirem, estavam empenhando-se numa maior financeirização, tal como recompras de ações, investimentos financeiros, pagamentos chorudos aos acionistas – e em especial, o açambarcamento de dinheiro. Nunca antes o capital próprio das empresas alemãs tinha sido tão grande, escreve Thomas Fricke em Wenn Unternehmer zu viel Geld haben. Segundo Fricke, os “ativos líquidos das empresas” na Alemanha aumentaram de cerca de 6% do PIB na altura da “reunificação” alemã (1990) para cerca de 15% em 2013. A mesma tendência poderia ser observada em nível mundial – também nos EUA, Japão, etc. – a partir da década de 1990.

Chega-se, assim, à situação absurda de que agora o dinheiro do banco central e do governo é emprestado a taxas de juro negativas, que bilhões são postos à disposição de empresas e bancos – mas estes ainda hesitam em investir (em particular para as transições sociais e ambientais, que são urgentemente necessárias). Assim, o “motor do mercado” não funciona e o BCE nem sequer consegue atingir o seu objetivo de uma inflação próxima dos 2%. Em vez disso, a economia da UE está muito próxima de uma espiral deflacionista, com todas as suas consequências negativas.

Os benefícios de SURE: o neoliberalismo compassivo em ação

O SURE é apresentado como um programa social que permite aos trabalhadores manterem os seus empregos apesar da crise da covid-19. Que os investidores também beneficiem com isso, alguns dirão que é uma operação vantajosa para todos. No entanto, o resultado final é este: Os “contribuintes” (isto é, o “Estado”) socorrem as empresas e fornecem-lhes o dinheiro para manter os trabalhadores financeiramente à tona.

A esperança é que quando chegar a recuperação, as empresas podem contar com uma mão-de-obra qualificada que as ajude a aumentar novamente as suas oportunidades de negócio. Isto também pode ser bom para a força de trabalho – pelo menos não ficam imediatamente desempregados (como em tempos anteriores, como nos anos 20/30). Mas as dificuldades (de perda de rendimentos, etc.) são impostas à força de trabalho – enquanto que as grandes empresas recebem quase todo o apoio estatal que exijam.

Assim, se olharmos para o quadro mais amplo, são novamente – como aconteceu durante a crise financeira – os governos nacionais que têm de acudir quando as perspectivas de lucro do setor privado são ameaçadas. Uma vez que as dívidas e défices do governo nacional ainda não recuperaram de todo da crise financeira, está aqui sendo montado um cenário de catástrofe para durar muitas décadas.

As carências nas finanças nacionais são sempre pagas pela classe trabalhadora, seja por contenção salarial, impostos mais elevados ou redução dos benefícios da segurança social. E isto aplica-se não só ao programa SURE, mas também a todas as medidas de resposta à covid-19 tomadas pelas autoridades nacionais e europeias. Assumir mais dívidas públicas, abrir buracos para os encher, virar-se-á contra a classe trabalhadora.

Alternativas?

O financiamento monetário parece ser uma ideia melhor: o BCE disponibiliza empréstimos aos estados-membro com taxa de juro zero e um prazo de, por exemplo, 1.000 anos, o que significa que não têm de ser reembolsados. As dívidas soberanas não aumentam. Esta é a ideia por detrás das “obrigações perpétuas” ou dos chamados “consolos” que foram discutidos anteriormente [4].

É claro que isto não pode ser compatibilizado com os tratados europeus, mas também não estamos à procura de uma solução sustentável no âmbito destes tratados, porque não é possível encontrá-la aí. Mas há outra objeção. É verdade que a dívida pública não aumenta, mas mais uma vez um instrumento público (o poder monetário) é utilizado para salvar as perspectivas de lucro do sector privado. Isto é condenável, não só do ponto de vista da justiça social, mas também do ponto de vista da eficiência econômica. Porquê?

Afinal, para além de mais dívida soberana e financiamento monetário, existe uma terceira possibilidade: ir buscar o dinheiro onde ele está, através dos impostos. É evidentemente mais justo socialmente e também responde às preocupações expressas agora mesmo pelo FMI e pelo Banco Mundial, nomeadamente quanto à tremenda desigualdade mundial, o fosso ainda crescente entre ricos e pobres. Mas, como anteriormente foi dito, tal abordagem é também economicamente mais eficiente.

O já mencionado Thomas Fricke atribui este “açambarcamento” dos donos do capital a reformas fiscais, entre outras coisas, que tornam tais práticas mais atraentes. A consequência lógica é que um pesado imposto sobre o dinheiro acumulado dos atores financeiros irá trazer esse dinheiro de volta à circulação. Este dinheiro será inevitavelmente investido em vez de acumulado. Parte do investimento poderá ir para a mão-de-obra, uma redução das horas de trabalho sem perda de salários, um aumento dos salários, o que, ao contrário dos investimentos especulativos, voltará ao circuito econômico no mais curto espaço de tempo possível, e a longo prazo causará alguma inflação (que o BCE procura de forma tão febril e em vão). Outra parte pode assegurar o desenvolvimento sustentável, por exemplo, investindo num aparelho de produção sem fósseis.

A abordagem fiscal, por oposição à monetária, tem também a vantagem de poder assegurar a redistribuição. Isto também vai ao encontro da ideia de que nem todas as empresas são iguais, que algumas sobrevivem com dificuldade e outras não sabem o que fazer com o seu dinheiro. Uma política fiscal adequada pode fazer muito a este respeito. Seria contrário ao pensamento neo-liberal da UE, mas aqui é preciso insistir que problemas excecionais exigem medidas excecionais.

Portanto, existem de facto alternativas à política orientada para o mercado da UE. Contudo, não há alternativa a uma luta intensa, prolongada e internacionalista para conseguir impor alternativas.

Notas

[1] SURE: Instrumento de apoio temporário para mitigar os riscos de desemprego em caso de emergência [2] Uma taxa de juro negativa significa que os mercados financeiros estão dispostos a pagar um prémio para obter obrigações “seguras” na sua posse. Esta espécie de mundo invertido a que estamos gradualmente a habituar-nos, e que aponta para a crise fundamental da economia capitalista. [3] Isto não é um exagero literário. No final de 2018, o programa de QE (flexibilização quantitativa) do BCE tinha fornecido dinheiro barato no valor de 2.600 bilhões de euros, e um novo programa foi lançado em 2019. [4] Ver, por exemplo, Quando os líderes europeus falam em oferecer subsídios…Klaus Dräger foi durante muito tempo conselheiro político do grupo de esquerda no Parlamento Europeu (GUE/NGL) sobre emprego e assuntos sociais.

Herman Michiel é editor do website holandês-flamengo Ander Europa. Artigo publicado em Ander Europa e traduzido por Luís Branco para o esquerda.net.